旺季需求不足 钢市震荡趋弱

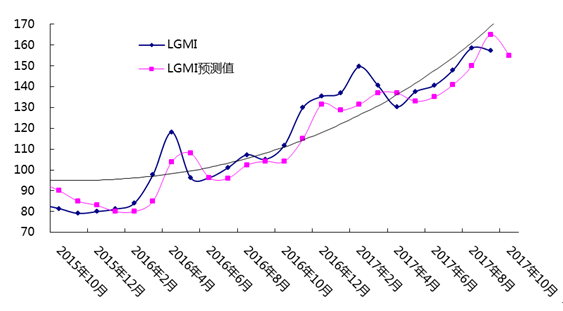

9月份以来,利好因素不断,环保督查加力,期货震荡上行,市场信心增强,成本支撑增强,市场需求不足,钢市冲高回落,截止到9月底,兰格综合价格指数收至157.3水平,环比下降1.08%,同比上升49.69%(详见图1)。10月份国内钢市震荡趋弱,经济稳中有进,结构调整深化,地产投资回落,基建投资高位,制造行业回升,成本支撑减弱,钢企利润大增,增产意愿不减,库存维持低位,旺季需求不足,钢市震荡趋弱。预期兰格综合指数将震荡趋弱,震荡区间为150-160,目标值155。

图1 兰格钢铁综合预测指数

一、经济稳中有进

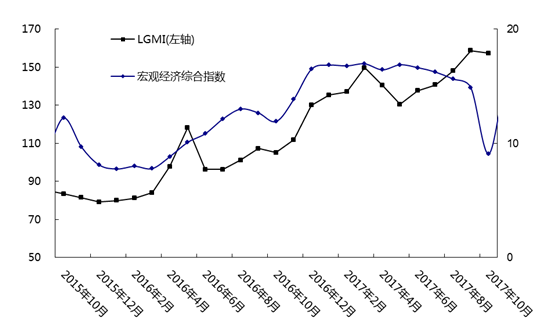

据兰格钢铁云商平台监测数据显示,2017年1-8月份固定资产投资增速7.8%,比1-7月下降0.5个百分点。2017年8月份M1增速13.99%,比7月份1.26个百分点。8月份M2增速为8.88%,比7月份下降0.33个百分点。8月份人民币贷款增加1.09万亿元,同比多增1433亿元(详见图2)。

图2 兰格钢铁宏观经济综合指数

2017年1-8月,全国固定资产投资394150亿元,同比增长7.8%,增速比1-7月份回落0.5个百分点。同时,高技术产业、工业技改、装备制造业投资继续较快增长,水利、环保、市政、交通等领域投资增速保持较高水平。

一是高技术产业投资快速增长。1-8月,高技术产业投资26578亿元,同比增长17.8%,增速比去年同期提高2.3个百分点。其中,高技术制造业投资16502亿元,增长19.5%,增速虽比1-7月份有所回落,但比去年同期提高7.7个百分点,比全部制造业投资高15个百分点;占全部制造业投资的比重为13.6%,比去年同期提高1.7个百分点。

二是工业技术改造投资增长加快。1-8月,工业技改投资63246亿元,增长12.4%,增速比1-7月份提高1.3个百分点,比全部工业投资高8.6个百分点;占全部工业投资的比重为43.3%,比去年同期提高3.4个百分点。其中,制造业技改投资增长11.4%,增速比1-7月份提高1.1个百分点,比全部制造业投资高6.9个百分点;占全部制造业投资的比重为46.3%,比去年同期提高2.9个百分点。

三是装备制造业投资呈现良好增长态势。1-8月,装备制造业投资50909亿元,增长8.2%,增速比去年同期提高4.6个百分点;占全部制造业投资的比重为41.8%,比去年同期提高1.4个百分点;对制造业投资增长的贡献率高达73%。

四是生态环保、公共设施、道路运输、水利管理业投资持续快速增长。1-8月,生态保护和环境治理业投资增长28.2%;公共设施管理业投资增长24.3%;道路运输业投资增长24.1%;水利管理业投资增长17.6%。

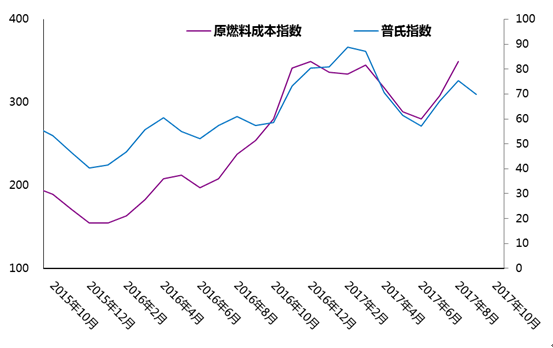

二、矿价再次回调

据兰格钢铁云商平台监测数据显示,2017年9月份国产铁精矿673.33元/吨,环比下跌36.67元/吨。2017年9月份国产焦炭2192.5元/吨,环比上涨186.25元/吨。据海关数据显示,2017年8月份进口矿均价63.91美元/吨,环比上涨6.92美元/吨。2017年9月份普氏62%铁矿石指数为69.9,环比下降5.4(详见图3)。

图3 兰格钢铁原燃料指数及普氏指数

目前铁矿石面临较为复杂的局面,一方面是供应过剩,一方面是矿价回升。2016财年(截至2017年6月30日),必和必拓铁矿石产量2.31亿吨,同比增长1.9%;销量2.31亿吨,同比增长1.5%。2016财年必和必拓铁矿石平均销售价格由2015财年的44美元/湿吨上涨至58美元/湿吨(FOB),必和必拓销售收入同比显著增长23.9%至382.85亿美元。2016财年,FMG开采铁矿石1.98亿吨,同比增长9.2%;铁矿石发货量为1.70亿吨,同比微增0.6%。2016财年FMG铁矿石平均售价为53.27美元/干吨(CFR,以普氏品位62%铁矿石价格69.53美元/干吨折算),高于2015财年铁矿石平均售价45.36美元/干吨(CFR,以普氏品位62%铁矿石价格51.37美元/干吨折算),销售价格实现率为77.0%。2017年上半年,力拓集团铁矿石产量1.34亿吨,同比下降1.8%;铁矿石发货量1.32亿吨,同比下降2.0%。同期,国际市场需求增长促进力拓铁矿石出口,其铁矿石生产成本和能源成本也出现下降。上半年力拓铁矿石销售均价62.4美元/湿吨,同比上涨40.2%,力拓铁矿石部门销售收入87.63亿美元,同比增长38.4%。随着钢材市场的高位回调,铁矿石市场再次进入寻找市场平衡点的过程,因此,预计四季度铁矿石价格将在60-80美元波动运行。

三、地产投资回落

据兰格钢铁云商平台监测数据显示,1-8月,房地产开发企业房屋施工面积721781万平方米,同比增长3.1%,增速比1-7月份回落0.1个百分点。其中,住宅施工面积493275万平方米,增长2.8%。房屋新开工面积114996万平方米,增长7.6%,增速回落0.4个百分点。其中,住宅新开工面积82131万平方米,增长11.6%。房屋竣工面积52296万平方米,增长3.4%,增速提高1个百分点。其中,住宅竣工面积37413万平方米,增长0.5%。

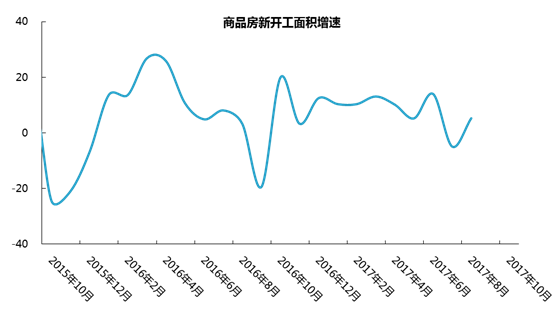

1-8月,商品房销售面积98539万平方米,同比增长12.7%,增速比1-7月份回落1.3个百分点。其中,住宅销售面积增长10.3%,办公楼销售面积增长32.3%,商业营业用房销售面积增长26.9%。商品房销售额78096亿元,增长17.2%,增速回落1.7个百分点。其中,住宅销售额增长14.2%,办公楼销售额增长26.6%,商业营业用房销售额增长35.4%(详见图4)。

图4 商品房新开工面积增速

1-8月份,全国房地产开发投资69494亿元,同比增长7.9%,增速与1-7月份持平;其中,住宅投资增长10.1%,增速提高0.1个百分点。1-8月份,重点城市房地产开发投资增长7.7%,增速比1-7月份提高0.2个百分点;其中,住宅投资增长9.7%,增速提高0.4个百分点。与此同时,受益于土地供应力度加大,1-8月份,重点城市房地产开发企业土地购置面积增长10.2%,增速继续保持在10%以上。重点城市加大土地供应、加快商品住宅建设将有助于增加住房供给,缓解供需矛盾,有效促进房地产市场健康发展。总的来看,房地产过热的局面得到了一定程度的降温,未来房地产投资会缓中趋稳。

四、基建投资高位

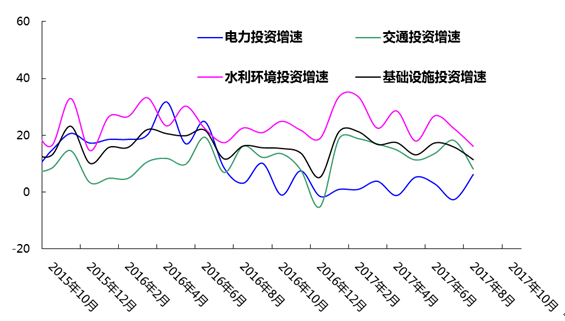

据兰格钢铁云商平台监测数据显示,2017年1-8月,基础设施投资84748亿元,增长19.8%,增速比1-7月份回落1.1个百分点,比去年同期提高0.1个百分点;占全部投资的比重为21.5%,比去年同期提高2.2个百分点;对全部投资增长的贡献率为49.5%,拉动投资增长3.9个百分点。其中,8月份国内基础设施投资增速11.42%,比7月份下降4.4个百分点。其中,电力、交通、水利环境的投资增速分别为6.16%、8.12%和16.12%,分别比7月份上升8.83、下降10.04、下降6.21个百分点(详见图5)。

公路建设投资不断加快。据交通运输部统计数据显示,1-8月,公路水路完成固定资产投资14024亿元,同比增长22.0%,完成全年1.8万亿元投资目标的77.9%。其中,公路建设完成投资13097亿元,同比增长26.7%,完成全年1.65万亿元投资目标的79.4%,高速公路、普通国省道、农村公路分别完成投资5368亿元、4739亿元和2990亿元,同比分别增长15.3%、25.2%和58.0%,新改建农村公路18.1万公里,完成全年20万公里任务目标的90.3%;水运建设完成投资765亿元,同比下降5.1%,内河建设完成投资345亿元、增长8.8%,沿海建设完成投资420亿元、下降14.2%。

铁路建设投资稳定增长。据中国铁路总公司统计数据显示,2017年1-8月全国铁路固定资产投资完成4536.71亿元,同比增长4.7%;其中国家铁路固定资产投资完成4315.16亿元,同比增长3.5%。

图5 基础设施投资增速

五、制造行业回升

据兰格钢铁云商平台监测数据显示,2017年8月份制造业PMI指数52.4%,比上月上升0.7个百分点。生产指数为54.7%,比上月上升0.6个百分点。新订单指数为54.8%,比上月上升1.7个百分点。新出口订单指数为51.3%,比上月上升0.9个百分点。积压订单指数为47.4%,比上月上升1.3个百分点。产成品库存指数为44.2%,比上月下降1.3个百分点。采购量指数为53.8%,比上月上升0.9个百分点。进口指数为51.1%,比上月下降0.3个百分点。购进价格指数为68.4%,比上月上升3.1个百分点。出厂价格指数为59.4%,比上月上升2.0个百分点。原材料库存指数为48.9%,比上月上升0.6个百分点。供应商配送时间指数为49.3%,与上月持平。生产经营活动预期指数为59.4%,比上月下降0.1个百分点。

从PMI来看,产成品库存指数、进口指数、从业人员指数、生产活动预期4个指数小幅下降,供应商配送时间指数与上月持平,其余8个指数均有所上升,升幅明显,多在1个百分点左右。继8月份后,9月份PMI指数继续提高,表明经济增长趋稳的大势比较明确。据此可以判断7、8月份经济指标下行属短期波动。9月份生产指数继续提高,表明工业增长率有望回升;订单类指数均有提高,表明国内外市场需求继续恢复,出口增长可能回升;产成品库存指数降低,采购量、原材料库存指数提高,反映企业生产比较活跃。价格类指数继续提高,反映价格对相关生产的刺激作用加大,也预示下游行业成本压力增加。综合看,经济平稳增长的特征开始形成。

六、库存维持低位

9月份以来国内大中型钢铁企业的厂内钢材库存再次下降,据中钢协统计数据显示,2017年9月中旬国内重点钢铁企业库存1284.33万吨,较8月中旬减少29.09万吨,下降2.21%。而同时国内钢材社会库存升降不一。据兰格钢铁云商平台监测数据显示,2017年9月末国内钢材社会库存819.66万吨,环比上升2.98%,同比下降1.23%;其中线材96.76万吨,环比上升22.03%,同比上升18.69%;螺纹346.99万吨,环比上升5.85%,同比上升0.12%;热轧173.89万吨,环比下降2.83%,同比下降4.58%;冷轧85.40万吨,环比下降9.60%,同比下降25.34%;中板93.82万吨,环比下降0.10%,同比上升9.49%。

综上所述,10月份国内钢市震荡趋弱,经济稳中有进,结构调整深化,地产投资回落,基建投资高位,制造行业回升,成本支撑减弱,钢企利润大增,增产意愿不减,库存维持低位,旺季需求不足,钢市震荡趋弱。