兰格研究:原料坚挺需求偏弱 钢企盈利难有改善

2022年3月份,俄乌冲突导致的供给紧张,国际能源、大宗商品价格上涨波及国内铁矿石、焦炭,且在取暖季错峰生产结束后,钢企逐步复产,带动原料价格保持坚挺,铁矿石、焦炭价格上行使得钢企成本逐步提升。对于不同原料库存周期企业来说,成本的表现明显分化。

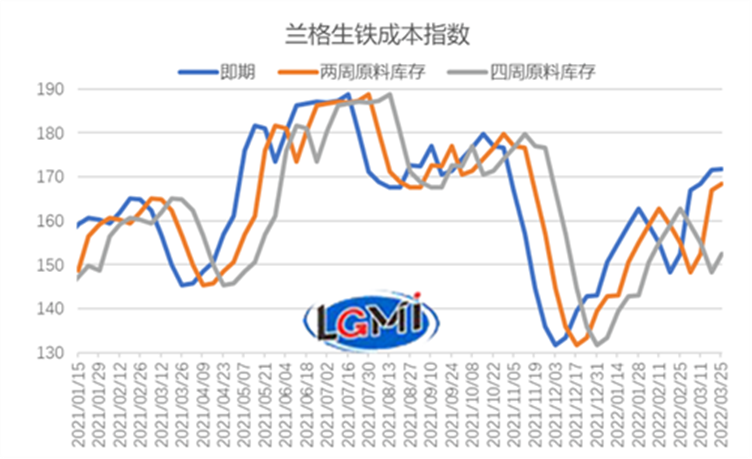

为便于客户了解不同库存周期的成本变化,中国有限公司将即期、两周原料库存、四周原料库存的成本指数对比如图1所示,可见在原料价格上升期,库存周期越短企业成本上升越明显。

从月度均值表现来看,据兰格钢铁研究中心监测数据显示,3月份,即期成本指数均值为169.7,较2月份上升10.4%;两周原料库存成本指数为159.1,较2月份微升0.1%;四周原料库存成本指数为153.7,较2月份下降2.0%。同期,兰格钢铁综合钢材价格指数有所上升,月均值为5292元/吨,较上月上升1.6%;3月份因原料库存周期不同,成本表现差异性较大,因而3月份钢企盈利空间明显分化,原料库存周期越长,企业盈利表现相对越好。

图1 兰格生铁成本指数走势图

2022年3月份钢企吨钢毛利表现分化

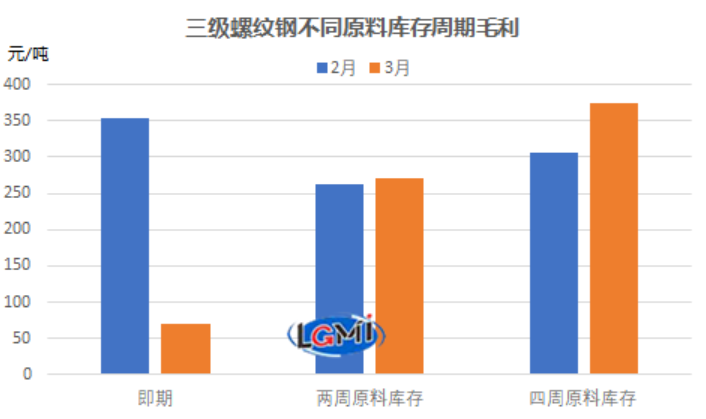

由于2月份和3月份铁矿石、焦炭价格大幅波动,库存周期差异对于企业成本和毛利造成较大影响,表现明显分化。以三级螺纹钢为例,以即期原料成本测算3月份毛利空间较2月减少282元/吨,以两周原料库存周期测算3月份毛利空间较2月增加8元/吨,以四周原料库存周期测算3月份毛利空间较2月增加68元/吨(详见图2)。可见原料采购和库存操作策略对企业的盈利空间来说至关重要。

图2 三级螺纹钢不同原料库存周期毛利水平变化

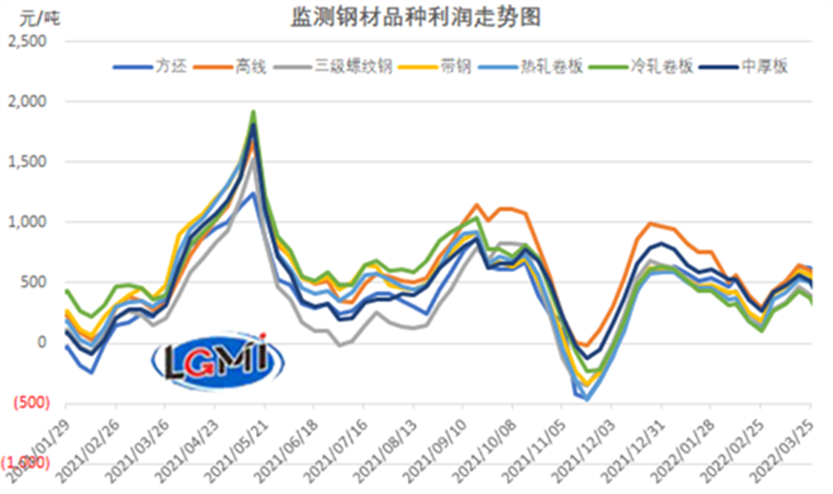

以四周原料库存测算各品种的毛利表现来看,因四周原料库存成本指数下降,而同期市场价格上升,各品种毛利呈现扩张状态。兰格钢铁研究中心测算数据显示,热轧卷板的月均毛利增长空间*大,为195元/吨;增长空间*小的品种是三级螺纹钢,仅为68元/吨;其他品种毛利增长空间在74-187元/吨(详见图3)。

图3 主要钢材品种(四周原料库存)毛利水平

焦炭、铁矿石价格坚挺 成本仍在逐步攀升

3月份以来,伴随取暖季限产结束,以及唐山地区封控措施的逐步解除,复产节奏有所提升,带动原料需求有所增加,铁矿石、焦炭市场保持高位运行态势。据兰格钢铁云商平台监测数据显示,4月12日,唐山地区66%品位干基铁精粉价格为1245元,较2月底上涨205元,涨幅为19.7%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场价格为975元,较2月底上涨95元,涨幅为10.8%。

3月份以来,焦炭价格完成2-5轮提涨,累计涨幅达800元/吨。据兰格钢铁云商平台监测数据显示,4月12日,唐山地区二级冶金焦价格达3650元,较2月底上涨800元,涨幅为28.1%。在铁矿石、焦炭价格上行带动下,成本压力和支撑作用明显上升。兰格钢铁云商平台成本监测数据显示,使用4月12日购买的原燃料生产的普碳方坯不含税成本较2月底增加489元,升幅为13.5%;较上月同期增加193元,升幅为4.9%。

4月份钢企吨钢盈利或难现回升

4月份国内钢铁市场面临的形势更为复杂多变。国外俄乌局势发展的不确定性,以及通胀压力下部分国家货币宽松政策的退出,国际资本市场及大宗商品市场或波动加剧。国内稳增长信号仍在释放,积极的财政政策提升效能,稳健的货币政策灵活适度,着力稳定宏观经济大盘,但疫情的发展短期对稳增长政策发力效果产生一定阻碍。

从供给端来看,原料成本高企仍在限制部分电炉企业的产能释放,但仍不能抑制部分区域复产节奏,钢铁生产将逐步回归,4月粗钢日产将呈现环比回升、同比下降的局面。

从需求端来看,地产用钢需求仍旧承压,疫情多发、封控加严影响工程及生产进度,实际建筑项目采购需求有所延后,制造业用钢需求也存下行压力。疫情防控效果有望在4月下旬显现,稳增长政策下,基建将逐步回暖,带动前期延缓的建筑用钢需求释放。

综合来看,4月份疫情防控效果在部分区域将有所显现,供给逐步回升,而需求释放仍存压力;市场将面临产量回升与需求释放程度动态博弈,政策层面稳增长信号继续释放,同时成本端仍存在较强支撑;预计4月份国内钢铁市场将呈现震荡偏强运行态势。需要防范阶段性需求释放速度不足,而供应增长过快带来的供需矛盾加剧及市场回调风险。

从成本端来看,铁矿石、焦炭市场的坚挺运行,成本仍呈现高位上行态势,钢铁企业成本压力仍然较大,在市场频繁震荡且难现单边上行态势下,钢企盈利难有明显改善。