兰格研究:九月份国内钢铁市场将震荡反弹

『简要:8月份国内钢铁市场价格震荡趋弱。铁矿石、焦炭均价下行,成本支撑力度继续减弱;9月份,国内钢材市场仍将面临全球通胀加息冲击、世界经济放缓风险、成本下移支撑转弱等因素的影响;但季节性制约基本结束,稳增长政策加力释放下,需求有望获得改善,供需关系有所好转;兰格&腾景钢铁大数据AI辅助决策系统预测,9月份国内钢材市场将呈现震荡反弹的局面。』

一、八月份国内钢铁市场震荡趋弱

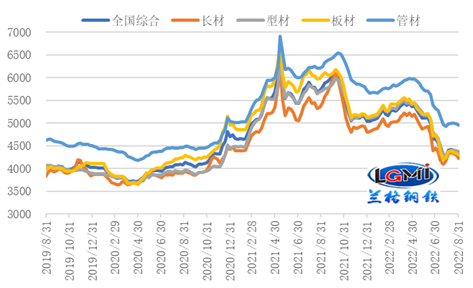

8月份,受到高温多雨、疫情多发以及美联储鹰派加息预期转强等因素影响,下游需求释放不足和市场心态转换,使得国内钢铁市场价格呈现震荡趋弱的态势,不同类别钢材表现分化,其中长材、板材下跌,型材、管材上涨。据兰格钢铁云商平台监测数据显示,截至8月底,兰格钢铁全国钢材综合价格为4301元/吨,较上月末下跌20元/吨,环比跌幅为0.5%,年同比下跌25.3%。其中,长材价格为4182元/吨,较上月末下跌58元/吨,跌幅1.4%,年同比下跌22.6%;板材价格为4291元/吨,较上月末下跌1元/吨,年同比下跌28.8%;型材价格指数为4347元/吨,较上月末上涨39元/吨,涨幅为0.9%,年同比下跌23.8%;管材价格为4944元/吨,较上月末上涨16元/吨,涨幅为0.3%,年同比下跌20.6%(详见图1)。

图1 兰格钢铁价格指数(LGMI)走势图

分品种来看,兰格钢铁云商平台监测的8大钢材品种10大城市均价显示,8月底,各品种价格与上月底相比呈现涨跌互现、分化走势,其中,无缝管跌幅*大,为1.8%;焊管涨幅*大,为2.1%;其他品种涨跌幅在0.3-1.7之间(详见表1)。

表1 10大城市8大钢材品种价格涨跌情况表(单位:元/吨,%)

二、钢铁行业供给分析

1、钢铁生产环比同比继续收缩 后期或现同比回升

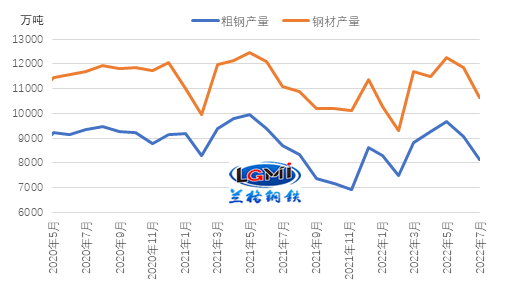

7月份,由于受到淡季下游需求释放不足、钢企面临去库压力加大以及大幅亏损等因素的影响,钢厂的产能释放受到明显制约,钢铁产量呈现快速回落的态势。国家统计局数据显示,7月份,我国生铁产量7049万吨,同比下降3.6%;粗钢产量8143万吨,同比下降6.4%;钢材产量10624万吨,同比下降5.2%(详见图2)。

从粗钢日产来看,7月份全国粗钢日均产量为262.7万吨,环比下降13.1%,7月份粗钢日产降至年内以来新低,同时也创下2019年以来近4年内同期水平的*低值。

从累计产量来看,仍呈现同比下降局面。1-7月,我国生铁产量51090万吨,同比下降4.5%;粗钢产量60928万吨,同比下降6.4%;钢材产量77650万吨,同比下降4.6%。

图2 我国粗钢和钢材月度产量数据

8月份以来,随着钢价逐步反弹,钢企利润空间有所恢复,钢铁生产企业复产情况明显增多,产能释放呈现持续回升的态势。兰格钢铁网调研的全国高炉开工率呈连续回升态势。但从全月来看,8月份全国钢铁企业高炉开工率均值为76.8%,较上月回落0.7个百分点,较上年同期低3.9个百分点。从重点大中型钢铁企业旬产数据来看,大中型钢铁生产企业产量在7月下旬降至年内低点后持续回升,但累计日产仍低于上月。据中国钢铁工业协会统计数据显示,8月上中旬重点钢企累计粗钢日均产量198.62万吨,较上月累计日产下降0.47%,同比下降5.4%。

由于钢企盈利有所恢复,企业复产情况增多,8月份钢铁产量或呈环比小幅回升的态势,同比仍呈下降态势。据兰格钢铁研究中心估算,8月份全国粗钢日产或将至265万吨左右的水平;9月份或将恢复至270万吨左右水平,由于上年同期基数低,9月份或现年内月度首次回升。

2、钢材社会库存持续下行

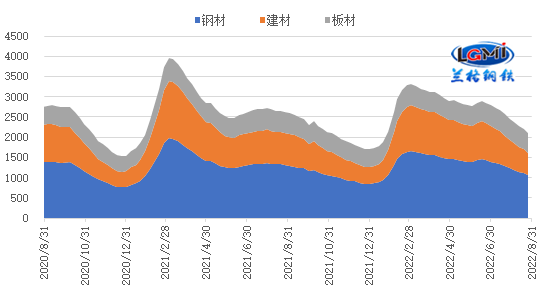

8月份,钢材社会库存仍持续下降,库存水平明显低于去年同期。据兰格钢铁云商平台监测数据显示,截至8月底,兰格钢铁网统计的29个重点城市钢材社会库存为1054.4万吨,月环比下降13.9%,年同比下降19.8%。其中,建材社会库存为556.8万吨,月环比下降19.8%,年同比下降29.8%;板材社会库存为497.6万吨,月环比下降6.2%,年同比下降4.5%(详见图3)。8月份钢材社会库存的下降,一方面反映市场需求获得一定恢复;另一方面也反映流通环节相关企业低库操作,以防市场波动风险。

图3 国内每周钢材社会库存走势图

三、钢铁行业成本分析:矿焦均价下行 成本支撑小幅减弱

8月份以来,随着铁矿石市场供应和发运量正常,港口库存持续回升,钢企复产规模有限,使得铁矿石供需弱平衡,叠加月末钢材价格大幅回落带动,进口铁矿石价格有所走弱。据兰格钢铁云商平台监测数据显示,截至8月底,澳大利亚61.5%粉矿日照港市场价格为730元,较上月末下跌55元,跌幅为7.0%。

8月份以来,随着高炉逐步复产,钢企焦炭库存水平整体偏低,钢企补库需求增加,二轮提涨迅速落地;焦炭第二轮提涨落地后,焦企利润得以修复,多数焦企扭亏转盈,提产动力增强,供应保持放量,随着焦企复产增多,钢企采购明显谨慎,叠加钢市波动加剧,钢焦持续博弈,焦炭市场较长时间保持平稳。据兰格钢铁云商平台监测数据显示,截至8月底,唐山地区二级冶金焦价格为2650元/吨,较7月底上涨400元/吨。但从均值来看,8月份唐山地区二级冶金焦均价为2530元/吨,较7月份下跌160元/吨。

在进口铁矿石、焦炭均价下行带动下,月度成本支撑作用继续减弱。兰格钢铁云商平台成本监测数据显示,使用8月份购买的原燃料生产测算的兰格生铁成本指数为135.3,较上月同期下降3.4%;普碳方坯不含税平均成本较上月同期减少88元/吨,降幅为2.7%。

四、钢铁行业需求分析

1、出口需求:钢材出口环比下降、同比增长 后期或仍保持同比增长

7月份,我国钢材出口仍呈现环比下降、同比增长的态势。海关总署发布数据显示,7月份,我国出口钢材667.1万吨,环比下降11.8%,同比增长17.7%(详见图4);1-7月份我国累计出口钢材4007.3万吨,同比下降6.9%。

进口方面,由于国内需求依然偏弱,我国钢材进口量仍保持低位。7月份,我国进口钢材78.9万吨,环比6月份减少0.2万吨,单月进口量再创新低,同比下降24.8%;1-7月累计进口钢材655.9万吨,同比下降21.9%。

图4 我国月度钢材进出口情况

目前全球经济下行压力显现,海外钢材市场供需同步走弱,除亚洲外,其他区域钢材市场价格继续回落,我国钢材出口价格已不具优势,但8月份我国钢铁业新出口订单有所回升,特别是钢铁企业新出口订单指数大幅回升12.2个百分点,至51.6%;钢贸企业新订单指数回升2.9个百分点,至47.1%,兰格钢铁研究中心预计后期我国钢材出口量仍可能保持相对高位,同比保持正增长,带动全年钢材出口或恢复增长态势。

2、国内建筑需求:建筑钢材需求有望改善

7月份,固定资产投资累计增速略有回落。分领域看,1-7月份,基础设施投资同比增长7.4%,较1-6月回升0.3百分点,连续三月加快;制造业投资同比增长9.9%,增速较上月回落0.5个百分点;房地产开发投资增速继续回落,同比下降6.4%,降速较上月扩大1.0个百分点,继续呈现基建投资持续发力、制造业投资保持韧性、房地产投资依然承压的结构性分化特征。

从单月增速来看,基建投资增幅继续回升,制造业投资有所回落,但仍保持相对高位,带动7月份固定资产投资单月同比仍呈现正增长。房地产方面,除施工、竣工及土地购置同比降幅有所收窄外,其他主要指标同比降速均有扩大趋势。8月份,房地产政策明显增多,兰格钢铁研究中心监测数据显示,已有30余个城市出台了各类稳楼市政策,多为发放购房补贴及提高多孩家庭公积金贷款额度,国常会也提出允许地方“一城一策”灵活运用信贷等政策,合理支持刚性和改善性住房需求;积极的政策推动有助于市场预期好转,带动地产销售有望获得环比改善;带动新开工、施工以及竣工降幅收窄,但总体房地产投资依然承压,全年或难逃负增长态势,房地产领域的用钢需求仍面临减弱压力。

8月份建筑业新订单指数明显回升,为53.4%,较上月上升2.3个百分点,反映基础设施项目建设有望保持较快施工进程,市场需求继续回升,企业预期向好。9月份,“金九”来临,在国家稳增长政策加力的推动下,房地产“保交楼”政策的不断落实,以及基建投资不断发力的共同作用,将带动建筑钢材需求或有明显改善。

3、国内制造业需求:制造业用钢需求将承压释放

7月份制造业方面表现相对平稳。国家统计局数据显示,7月份,制造业规模以上工业增加值同比增速为2.7%,较上月回落0.7个百分点;1-7月,制造业规模以上工业增加值同比增长2.7%,增速较1-6月回落0.1个百分点。兰格钢铁研究中心监测的15项主要用钢产品产量数据中,7月份同比呈现增长的产品由上月的7项增加到9项,累计同比呈现增长的产品也由3项增加为5项,反映部分制造业需求仍在不断复苏。

中国物流与采购联合会、国家统计局服务业调查中心发布的2022年8月份中国制造业采购经理指数(PMI)为49.4%,较上月上升0.4个百分点,经济运行呈现缓中趋稳势头。8月份制造业PMI生产指数保持平稳,反映尽管高温天气和疫情散发给部分地区生产作业带来影响,但随着国内产业链供应链不断恢复,制造业生产环境持续改善,企业生产活动持稳运行。9月份随着气候条件改善以及疫情得到有效控制,制造业市场用钢需求有望承压改善。

五、九月份国内钢铁市场预测

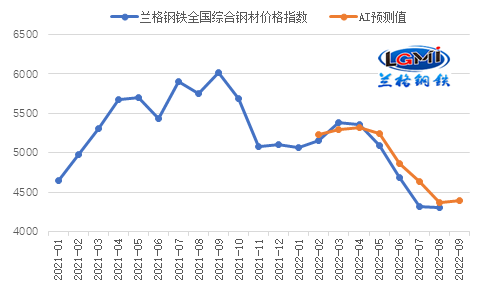

图5 兰格|腾景钢铁综合价格指数AI预测(元/吨)

从国外环境来看,全球经济仍面临严重通胀形势及经济衰退风险,9月份欧美等国家和区域加息预期增强,全球货币政策趋紧使得国际资本市场及大宗商品市场依然承压。

从国内环境来看,8月份高温多雨及疫情多发,使得中国经济上行乏力,各项经济指标边际放缓;目前国家稳增长政策进一步加力,气候条件转好以及稳增长发力,有望带动9月份相关指标有所改善。

综合来看,国内钢材市场仍将面临全球通胀加息冲击,供给环比、同比回升,季节性需求预期发力,成本支撑韧性渐强等多方因素的影响;兰格&腾景钢铁大数据AI辅助决策系统预测,9月份国内钢材市场将呈现震荡反弹的局面,不同品种表现可能有所分化。