工程机械“钢需”走向内外双弱局面?

下游数据:

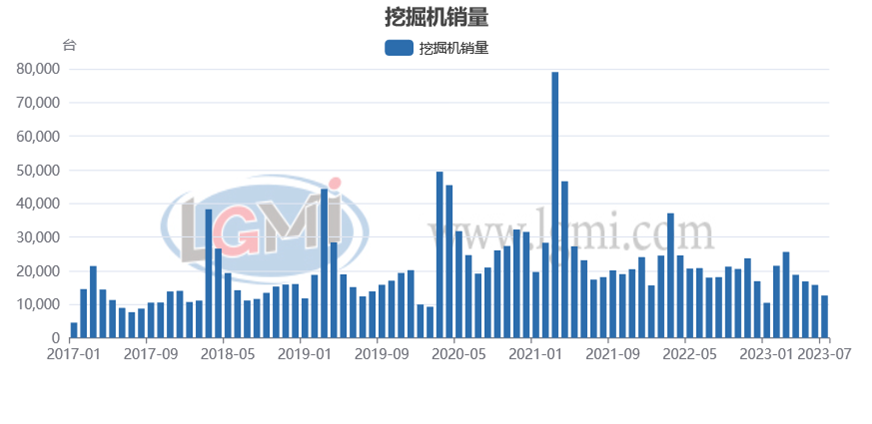

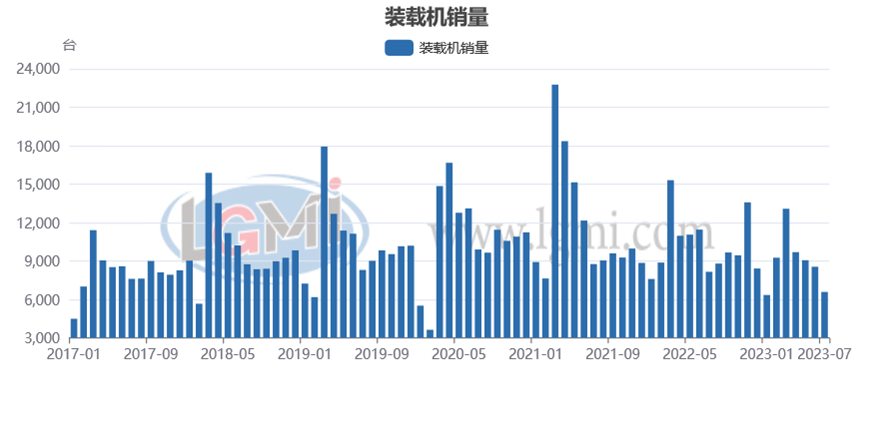

据中国工程机械工业协会统计数据显示,2023年7月份,挖掘机主要制造企业销售各类挖掘机12606台,同比下降29.7%;其中国内5112台,同比下降44.7%;出口7494台,同比下降13.8%。7月份,装载机主要制造企业销售各类装载机6590台,同比下降19.2%;其中国内市场销量3561台,同比下降25.8%;出口销量3029台,同比下降9.74%。

兰格点评:

进入7月份,各地重大项目开工态势继续走弱,项目开工数量以及投资力度呈现持续下降态势,而且天气影响因素的威力也愈加明显,室外施工项目进度明显受限,国内工程机械“钢需”持续下降,而外需市场也开始呈现走弱迹象。

从挖掘机销量同比数据来看,已经连续8个月同比负增长,7月挖掘机销量同比降速较上月扩大5.6个百分点(详见图1);其中国内销量也连续8个月同比负增长,7月同比降速与上月持平;而出口连续2个月同比负增长,同比下降13.8%,降速较上月扩大13.12个百分点。从单月国内挖掘机销量来看,7月国内挖掘机销量下降到了5000台左右的水平,环比连续4个月下降;同期挖掘机出口市场也回落到了7500台以下的水平,单月出口销量环比下降22.5%,环比降速较上月扩大17.1个百分点。

图1

2017-2023年挖掘机销量

而同期,装载机销量连续5个月同比负增长,7月份装载机销量同比下降19.2%(详见图2);其中国内市场销量同比降幅较上月收窄了6.1个百分点;出口销量在连续14个月同比正增长后,首次转入负增长,同比下降9.74%。从单月国内装载机销量来看,7月份装载机国内销量连续4个月环比下滑,同期装载机出口市场开始呈现走弱迹象,单月出口销量的占比下降到了46%的水平。从挖掘机和装载机的销量数据表现来看,7月份挖掘机和装载机的外销占比分别维持在了59.4%和46%的水平,呈现走弱迹象;而国内工程机械行业延续承压的态势,整体工程机械行业销量开始呈现内外双弱的态势。

图2

2017-2023年装载机销量

从工程机械行业的需求端来看,基建和房地产是其主要的下游需求端。对于基建行业来说,专项债依然是推动基建投资的主要动力,据财政部统计数据显示,上半年国内新增专项债发行额约2.3万亿,占全年发行限额3.8万亿的60.55%,其中近80%的资金投向基础设施建设。上半年各地发行用于项目建设的专项债券21721亿元,累计支持专项债券项目近2万个;其中,用于市政建设和产业园区基础设施7275亿元、交通基础设施4211亿元。进入三季度以来,专项债发行进度呈现先慢后快的节奏,据不完全统计,7月份新增专项债发行规模为2457亿元,发行进度相对较缓,7月底召开的中央政治局会议强调,更好发挥政府投资带动作用,加快地方政府专项债券发行和使用,因此预计8-9月新增专项债的发行节奏将逐渐加快,再次形成发行小高峰,从而发挥逆周期调节作用,助力稳增长。

而对于房地产行业来说,7月底召开的中央政治局会议提出,要适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,因城施策用好政策工具箱,更好满足居民刚性和改善性住房需求,促进房地产市场平稳健康发展。要加大保障性住房建设和供给,积极推动城中村改造和“平急两用”公共基础设施建设,盘活改造各类闲置房产。而后住建部也明确了政策支持方向,一线城市中北京、深圳、广州也相继表态,将适时优化房地产政策,向市场释放更加积极信号;8月3日,郑州出台支持房地产市场平稳健康发展15条新政;8月5日,南京发布8条房地产市场优化新政。房地产政策的优化调整短期将对房地产市场的信心起到稳定的作用,也将对地产的销售端起到一定的带动作用,同时也对施工环节起到了一定的促进作用,但对房地产开发投资和新开工的改善作用相对有限,从而继续制约着国内工程机械市场的需求释放。

因此,由于国内基建项目开工和施工进度受到天气因素和资金到位的双重制约,而房建市场的短期改善效果也相对有限,将对国内工程机械销量持续形成拖累;同时由于国外基建施工季节性影响因素的存在使得工程机械外需市场呈现走弱迹象,从而使得工程机械“钢需”走向了内外双弱的局面。(兰格钢铁研究中心,葛昕,转载请注明出处)